L’inflation ne cesse de progresser depuis un certain temps en Europe. Même si la France est relativement épargnée comparée à ses voisins européens (taux d’inflation de 4,3 % en juillet 2023), la hausse des prix à la consommation se fait ressentir sur le pouvoir d’achat des ménages. Ce phénomène n’est pas sans conséquences, il touche également le marché immobilier.

Comment l’inflation affecte-t-elle le marché immobilier ?

Une hausse de l’inflation peut entraîner plusieurs conséquences sur le marché immobilier d’un pays. Si, en cas de forte inflation, l’immobilier peut être une valeur refuge pour investir ses économies, il n’en demeure pas moins qu’elle affecte trois aspects très importants de l’achat et de la vente d’un bien immobilier :

- les taux d’intérêt des crédits immobiliers augmentent

- le pouvoir d’achat diminue

- la demande est potentiellement plus importante, déterminée par la recherche d’une valeur refuge dans lequel investir.

Cette situation va donc déclencher des réactions en chaîne dans le rapport complexe entre l’offre et la demande sur le marché immobilier.

Inflation et taux d’intérêt des crédits immobiliers

Premier facteur, le nombre et le coût des crédits immobiliers.

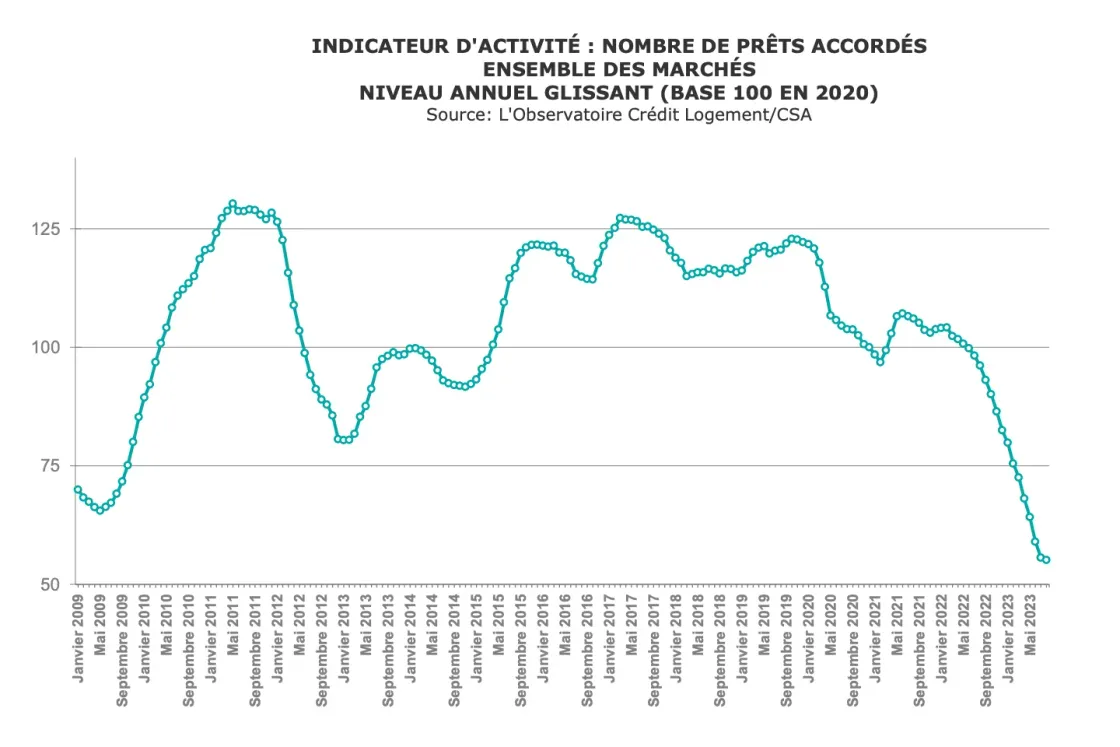

Le nombre de prêts accordés par les banques est en baisse quasi constante depuis le début de l’année 2020. Ainsi, pour environ 122 prêts accordés en janvier 2020, une banque n’en accordait plus que 55 en août 2023. La production de crédits a baissé de près de 43 % en seulement 1 an, entre août 2021 et août 2023.

Source : L’Observatoire Crédit Logement/CSA – Tableau de bord mensuel – Août 2023

Dans le même temps, la part de l’apport personnel dans le financement d’un achat immobilier a augmenté, en raison des exigences des banques. Certains ménages sont ainsi contraints de décaler leur projet d’achat.

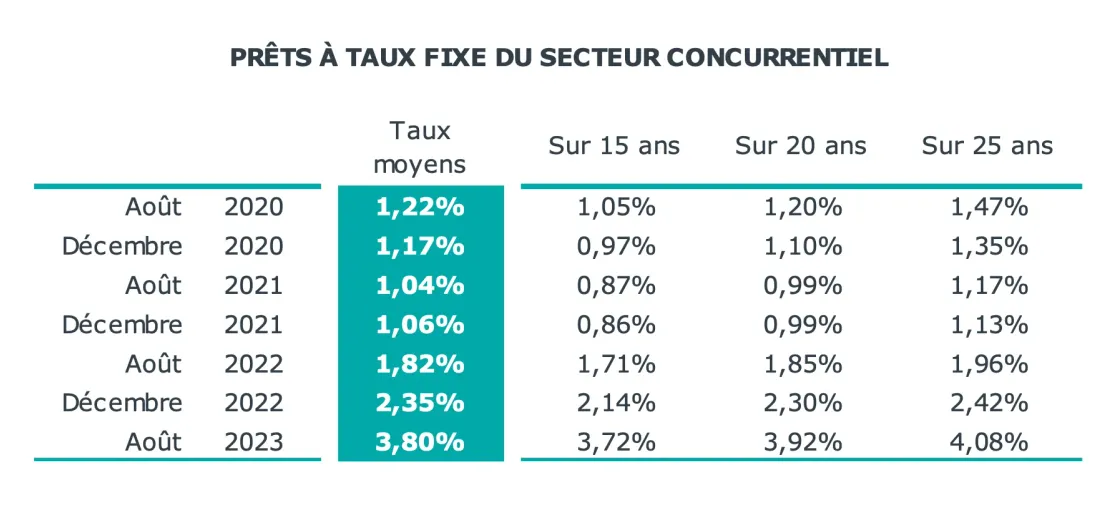

Enfin, les taux d’intérêt des crédits immobiliers ont eux aussi bondi, atteignant en moyenne 3,80 % (hors assurance) toutes durées confondues à fin août 2023, contre 1,04% en août 2021. En savoir plus.

Source : L’Observatoire Crédit Logement/CSA – Tableau de bord mensuel – Août 2023

Pour cette raison, les ménages et notamment les primo-accédants, ont vu leur capacité d’emprunt baisser.

Par exemple, une personne qui contracte un prêt sur 20 ans paie aujourd’hui 3,92 % d’intérêts, alors qu’en août 2022, le taux était de 1,85 %. Autrement dit, une personne qui pouvait emprunter 200 000 euros il y a un an avec une mensualité moyenne d’environ 1 000 € euros paierait aujourd’hui environ 1 200 € pour ce même prêt… soit un coût total de crédit de près de 90 000 €, et 50 000 € de plus que 2 ans auparavant.

Pour certains, il est même devenu tout bonnement impossible d’emprunter malgré des revenus confortables. Le taux d’usure (taux d’intérêt maximal auquel les ménages sont en droit de se financer, assurances et garanties comprises) n’a pas suivi d’assez près le rythme d’augmentation des taux de crédits. Ainsi, certaines banques ont vu leurs taux d’emprunts proposés être supérieurs à ce fameux taux d’usure.

Dans ce cas-là, quels que soient les revenus de leurs clients, il est tout simplement interdit de leur accorder un tel prêt.

Hausse du nombre de biens en vente

La période post-Covid a été marquée par une explosion des ventes d’appartements et de maisons, principalement en raison d’un déplacement de la population des villes vers les campagnes.

À cela s’ajoute une nouvelle réglementation sur le DPE (Diagnostic de Performance Énergétique) qui pousse les propriétaires investisseurs à se séparer de leur bien. En effet, la loi Climat interdit la mise en location des logements dits « passoires thermiques » depuis le 1er janvier 2023, puis de tous les biens de classe énergie G (la plus basse notation du DPE) à compter du 1er janvier 2025. Les biens classés F et E seront quant à eux concernés à compter de 2028 et 2034 respectivement.

Ainsi, les propriétaires-bailleurs qui n’ont pas la possibilité ou la capacité financière d’effectuer les travaux de rénovation nécessaires, font le choix de mettre en vente leur bien, quitte à réduire leurs prétentions quant au prix.

La perte de valeur des biens et la centralité des villes

À la fin du premier trimestre 2023, la valeur des biens immobiliers a augmenté de 2,63 %, ce qui rend l’augmentation de la valeur immobilière réelle négative de 3,1 %. La valeur immobilière ne parvient plus à s’adapter à la dynamique de l’inflation ; ainsi, le marché ne semble plus être soutenu par la demande.

Toutefois, il est intéressant de constater la dichotomie entre la ville et la banlieue : la hausse des prix est très forte à mesure que l’on s’approche du centre des grandes villes, notamment de Paris.

Votre nouveau chez-vous n’attend plus que vous.

Leave a Reply