Le tasse sulla casa rappresentano uno dei costi più rilevanti per i proprietari di immobili in Italia.

Se vuoi vendere e comprare casa, avere una comprensione chiara di tutte le imposte legate alla proprietà e alla gestione di un immobile è fondamentale per evitare brutte sorprese e pianificare correttamente le proprie finanze.

Sebbene il sistema fiscale possa sembrare complesso, con molteplici voci da considerare, conoscere nel dettaglio il funzionamento delle diverse tasse sugli immobili permette di mantenere il controllo del proprio patrimonio e di ottimizzare le spese.

In questa guida completa, analizzeremo le principali tasse casa, come l’IMU, la TASI e la TARI, approfondendo le modalità di calcolo, le scadenze e le possibili agevolazioni. Inoltre, vedremo quali sono le implicazioni fiscali per i diversi tipi di proprietà, come le seconde case e le abitazioni di lusso, e come i contribuenti possono risparmiare attraverso gli incentivi fiscali offerti dal governo.

Che cosa sono le tasse sulla casa?

Le tasse sulla casa comprendono tutte le imposte che i proprietari di immobili sono tenuti a pagare per il possesso, la gestione o la vendita di un bene immobile.

In Italia, queste imposte sono fondamentali non solo per la gestione economica personale, ma anche per le entrate fiscali degli enti locali, come i comuni, che utilizzano i proventi per finanziare servizi essenziali alla comunità.

Le principali tasse legate alla proprietà di un immobile sono l’IMU (Imposta Municipale Propria), la TASI (Tassa sui Servizi Indivisibili) e la TARI (Tassa sui Rifiuti).

Ognuna di queste imposte ha una funzione specifica: l’IMU si applica alle seconde case, agli immobili di lusso e a particolari categorie di beni immobili, mentre la TASI copre i costi dei servizi comunali, come l’illuminazione pubblica e la manutenzione delle strade. La TARI, invece, si calcola in base alla quantità di rifiuti prodotti dall’immobile e si applica a tutte le abitazioni.

Oltre a queste imposte principali, esistono altre voci fiscali legate alla compravendita o alla gestione degli immobili, come l’imposta di registro, l’imposta ipotecaria e l’imposta catastale, tutte imposte che devono essere corrisposte in specifici contesti legati alla proprietà o alla transazione di immobili.

L’importanza delle tasse sulla casa per i proprietari e la comunità

Le tasse immobiliari rivestono un ruolo di grande importanza, non solo per i proprietari di immobili, ma anche per l’intera comunità. A livello personale, queste imposte rappresentano un obbligo economico che deve essere gestito attentamente per evitare problemi legali e finanziari.

Una corretta pianificazione fiscale permette di accantonare le somme necessarie per il pagamento delle imposte in scadenza e di evitare sanzioni o interessi di mora.

Dal punto di vista delle amministrazioni comunali, le tasse sulla casa costituiscono una delle principali fonti di entrate. Attraverso i proventi derivanti da IMU, TASI e TARI, i comuni possono finanziare servizi fondamentali per il benessere collettivo, come la pulizia delle strade, l’illuminazione pubblica, la gestione del verde urbano e la manutenzione delle infrastrutture.

Di conseguenza, il pagamento delle imposte immobiliari non solo garantisce il rispetto delle normative fiscali, ma contribuisce anche al miglioramento della qualità della vita all’interno delle comunità locali.

Per i proprietari di immobili, conoscere in modo approfondito il funzionamento delle diverse imposte e le rispettive scadenze è essenziale per una corretta gestione economica del proprio patrimonio immobiliare.

Pianificare le spese e restare aggiornati sui cambiamenti legislativi in materia fiscale può aiutare a evitare sorprese spiacevoli e a migliorare la gestione delle proprie finanze.

Le principali tipologie di tasse sulla casa

1. Tasse sulla proprietà

Le tasse sulla proprietà si applicano ai beni immobili come terreni e edifici, e devono essere pagate annualmente dai proprietari. La principale imposta di questa categoria è l’IMU (Imposta Municipale Unica), che viene applicata alle seconde case, agli immobili di lusso e agli immobili commerciali. L’IMU non si applica, invece, alla prima casa, tranne in particolari casi di abitazioni di pregio appartenenti alle categorie catastali A/1, A/8 e A/9.

Il calcolo dell’IMU si basa sul valore catastale dell’immobile, che viene rivalutato ogni anno in base a coefficienti stabiliti dalla normativa nazionale. Gli enti locali, come i comuni, hanno la facoltà di stabilire le aliquote IMU entro determinati limiti imposti dal governo.

Questo comporta differenze significative tra un comune e l’altro. Ad esempio, in alcune aree le aliquote possono essere più alte per finanziare progetti pubblici specifici o per coprire eventuali deficit di bilancio.

Per evitare problemi legati al pagamento tardivo o incompleto dell’IMU, è essenziale che i proprietari tengano sempre sotto controllo le scadenze, generalmente fissate a giugno e dicembre, e si informino sulle aliquote applicate nel proprio comune.

2. Tasse sui servizi comunali

Le tasse sui servizi comunali finanziano quei servizi forniti dai comuni che sono a beneficio di tutti i cittadini, come l’illuminazione pubblica, la pulizia stradale, la manutenzione del verde pubblico e la sicurezza.

Una delle principali imposte in questo ambito è la TASI (Tassa sui Servizi Indivisibili), che si applica a tutti gli immobili, anche alla prima casa, e il cui importo varia in base al valore catastale dell’immobile e alle aliquote decise dal comune di riferimento.

La TARI (Tassa sui Rifiuti), invece, copre i costi legati alla raccolta e smaltimento dei rifiuti urbani. Questa tassa viene calcolata in base alla dimensione dell’immobile e al numero di persone che lo abitano, e il suo importo può variare notevolmente da comune a comune.

Mantenere il pagamento puntuale di queste imposte è cruciale per garantire il funzionamento e la qualità dei servizi locali. Alcuni comuni offrono simulazioni online per calcolare l’importo dovuto, facilitando così la pianificazione economica dei contribuenti.

Il calcolo delle tasse: valore catastale e aliquote fiscali

Valutazione dell’immobile

Uno degli aspetti più rilevanti per il calcolo delle tasse immobiliari è il valore catastale dell’immobile. Il valore catastale rappresenta una stima del valore del bene immobile, ed è determinato sulla base della rendita catastale attribuita dall’Agenzia delle Entrate. Questo valore non corrisponde necessariamente al valore di mercato, ma è utilizzato per il calcolo di molte imposte, tra cui l’IMU, la TASI e la TARI.

Oltre alla rendita catastale, il valore dell’immobile può essere rivalutato periodicamente per riflettere cambiamenti nelle caratteristiche dell’immobile o nella sua ubicazione. Essere a conoscenza del proprio valore catastale e tenerlo aggiornato è essenziale per evitare di pagare tasse più alte del dovuto.

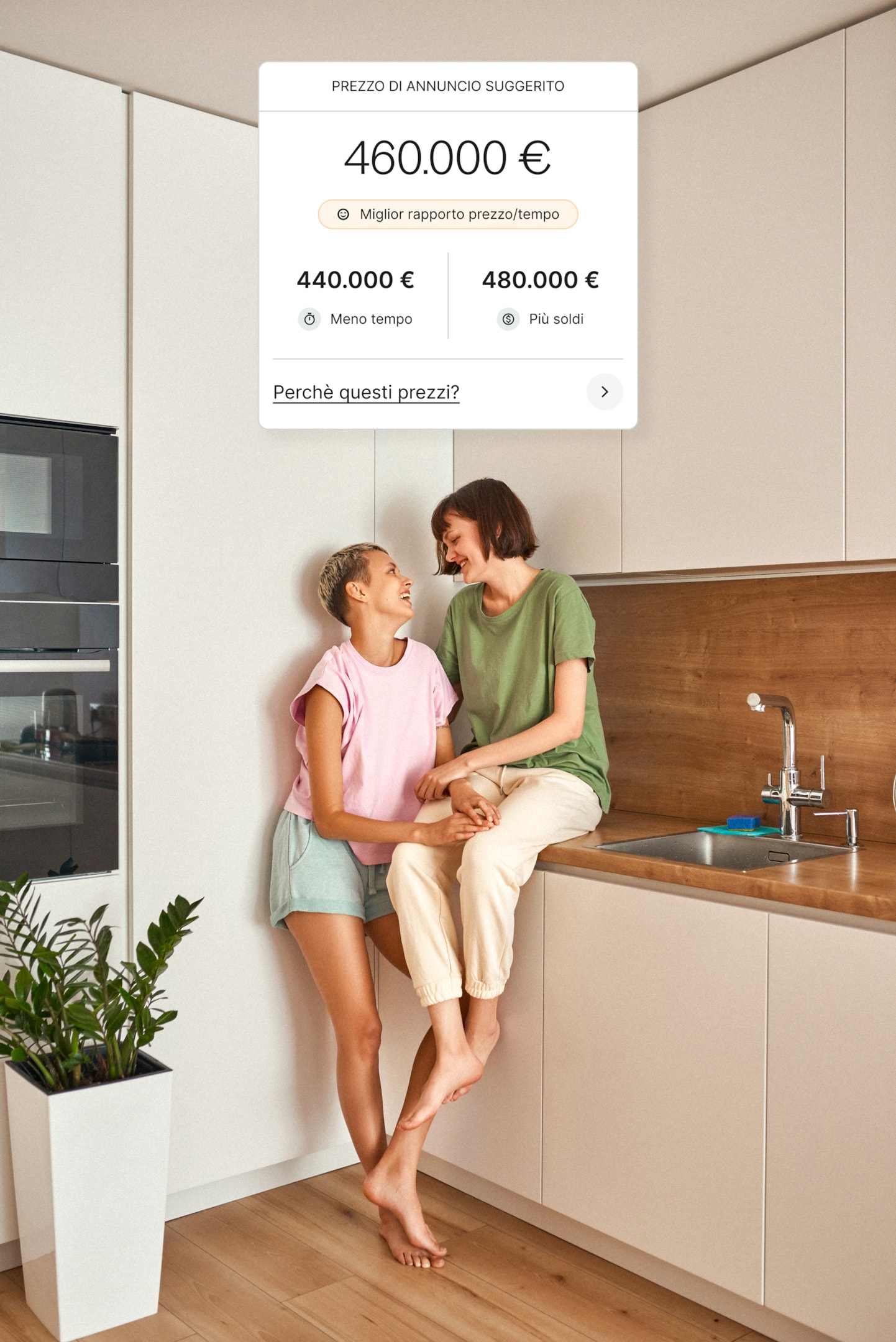

Inizia ora a calcolare il valore di mercato del tuo immobile, poi i consulenti Casavo ti aiuteranno in ogni altro aspetto burocratico da gestire.

Aliquote fiscali

Le aliquote fiscali sono determinate annualmente dai comuni, e variano a seconda del tipo di immobile e del suo utilizzo. Generalmente, le aliquote sono più alte per le seconde case e gli immobili ad uso commerciale, mentre sono più basse o inesistenti per la prima casa non di lusso.

Ogni comune stabilisce le aliquote all’interno dei limiti imposti dalla normativa nazionale, il che significa che possono esserci differenze significative tra le varie località. I proprietari di immobili dovrebbero verificare ogni anno le aliquote applicabili nel proprio comune per pianificare al meglio le loro finanze.

Agevolazioni fiscali e sconti per i proprietari di immobili

Incentivi per l’acquisto della prima casa

Uno degli incentivi fiscali più rilevanti è quello legato all’acquisto della prima casa. Chi acquista un immobile come prima abitazione ha diritto a una serie di agevolazioni fiscali, tra cui una riduzione dell’IMU e della TASI e un’aliquota IVA ridotta al 4%.

Questi incentivi si applicano solo se l’immobile viene dichiarato come abitazione principale entro 18 mesi dall’acquisto e a condizione che l’acquirente non sia proprietario di altri immobili ad uso abitativo nello stesso comune.

Oltre alla riduzione delle imposte, i proprietari che acquistano una casa con un mutuo possono beneficiare di una detrazione fiscale sugli interessi passivi pagati.

Agevolazioni per le ristrutturazioni

Per i proprietari che desiderano ristrutturare la propria abitazione, il governo italiano ha introdotto una serie di bonus fiscali, tra cui il superbonus per l’efficienza energetica e il bonus ristrutturazioni.

Questi incentivi permettono di ottenere detrazioni fiscali significative per i lavori di miglioramento dell’efficienza energetica o di ristrutturazione dell’immobile.

Stai cercando il mutuo giusto per te?

Fatti guidare da Casavo Mutui: alla banca ci pensiamo noi.

Scopri di più

Stai cercando il mutuo giusto per te?

Fatti guidare da Casavo Mutui: alla banca ci pensiamo noi.

Scopri di più

Gestire correttamente le tasse

Scadenze e modalità di pagamento delle tasse sulla casa

Le tasse immobiliari hanno scadenze precise che i contribuenti devono rispettare per evitare l’applicazione di sanzioni e il pagamento di interessi di mora. Le principali scadenze per imposte come l’IMU (Imposta Municipale Propria) e la TASI (Tassa sui Servizi Indivisibili) seguono un calendario standard che prevede due date fondamentali:

- Acconto a giugno: il primo pagamento si effettua generalmente entro il 16 giugno, e copre l’acconto dell’imposta. Questo è un pagamento parziale, basato su una stima dell’importo totale dovuto per l’anno in corso.

- Saldo a dicembre: il secondo pagamento, relativo al saldo, va versato entro il 16 dicembre. Questo conguaglio riflette l’importo definitivo delle imposte, eventualmente aggiustato sulla base di modifiche normative o di variazioni nell’aliquota comunale.

È cruciale rispettare puntualmente queste scadenze fiscali per evitare l’aggravio di sanzioni pecuniarie e maggiorazioni sugli importi da versare. In caso di ritardi o dimenticanze, le sanzioni possono essere considerevoli, rendendo il ritardo nei pagamenti una costosa disattenzione.

Modalità di pagamento

Il pagamento delle tasse sulla casa può essere effettuato utilizzando il modello F24, uno strumento standard per il pagamento di diverse imposte. Il modello F24 può essere compilato e consegnato in vari modi:

- Presso le banche: È possibile effettuare il pagamento direttamente allo sportello di una banca, che trasmette il modello F24 e accredita l’importo al fisco.

- Online tramite il sito dell’Agenzia delle Entrate: Per chi preferisce un approccio digitale, il pagamento può essere effettuato attraverso il portale dell’Agenzia delle Entrate o tramite servizi di home banking. Questo metodo è particolarmente comodo per chi desidera evitare code in banca o agli sportelli.

- Uffici postali: Anche gli uffici postali accettano il pagamento tramite F24, consentendo ai contribuenti di effettuare il versamento in maniera tradizionale.

Molti comuni offrono inoltre servizi di pagamento online, dove è possibile calcolare e versare le imposte comunali direttamente dal sito ufficiale. Alcuni enti locali mettono a disposizione anche piattaforme che aiutano a simulare l’importo delle tasse dovute, rendendo più semplice il calcolo dell’IMU o della TASI.

Consigli per risparmiare sulle tasse

Esistono diverse strategie per risparmiare sulle tasse relative alla proprietà immobiliare. Ecco alcuni suggerimenti per ridurre al minimo l’impatto fiscale e ottimizzare la gestione dei costi:

- Sfruttare le agevolazioni fiscali: Uno dei modi più efficaci per ridurre il carico fiscale è informarsi su tutte le agevolazioni fiscali disponibili. Ad esempio, chi acquista una prima casa può beneficiare di una riduzione dell’IMU e della TASI, nonché di un’aliquota IVA agevolata al 4%. Anche le agevolazioni per ristrutturazioni edilizie, come il Superbonus 110% o il bonus ristrutturazioni, permettono di ottenere detrazioni fiscali rilevanti.

- Verificare periodicamente il valore catastale: Il valore catastale dell’immobile è uno dei parametri fondamentali per il calcolo delle imposte. Verificare periodicamente questo valore e, se necessario, richiederne una rettifica può contribuire a evitare di pagare tasse immobiliari eccessive. Un valore catastale aggiornato consente di allineare il carico fiscale alla reale situazione patrimoniale.

- Consultare un consulente fiscale: Affidarsi a un consulente fiscale può risultare vantaggioso per ottenere una guida personalizzata e ottimizzare la gestione delle imposte. Un esperto può consigliare la pianificazione fiscale più adatta, tenendo conto delle specifiche condizioni del contribuente e delle opportunità offerte dalla normativa vigente. Ad esempio, può suggerire detrazioni o strategie legate a particolari interventi sull’immobile, come quelli di efficientamento energetico o riqualificazione antisismica.

- Beneficiare del regime di cedolare secca sugli affitti: Se l’immobile viene affittato, è possibile optare per il regime della cedolare secca, che prevede un’aliquota fissa sostitutiva dell’IRPEF e delle addizionali comunali e regionali. Questo regime può risultare particolarmente vantaggioso per i proprietari di seconde case, in quanto permette di ridurre il carico fiscale sugli affitti.

- Verificare le esenzioni o riduzioni per immobili specifici: Alcuni tipi di immobili possono beneficiare di esenzioni o riduzioni fiscali. Ad esempio, gli immobili storici o quelli di interesse artistico possono godere di una riduzione dell’IMU, mentre gli edifici inagibili possono essere esclusi dal pagamento di determinate imposte fino alla loro rimessa in funzione.

- Monitorare le nuove normative fiscali: Il sistema fiscale italiano è soggetto a frequenti modifiche. Restare aggiornati sulle novità legislative, soprattutto in materia di tassazione immobiliare, permette di cogliere tempestivamente nuove opportunità di risparmio. Le leggi che regolano l’IMU, la TASI e le agevolazioni fiscali possono cambiare di anno in anno, e conoscere i cambiamenti può portare a una significativa riduzione delle spese.

Pianificare e gestire il pagamento delle tasse immobiliari

Una corretta pianificazione è la chiave per evitare difficoltà nel pagamento delle tasse immobiliari. Tenere sotto controllo le scadenze, prevedere l’importo da versare e conoscere le aliquote applicate dal proprio comune permette di evitare spiacevoli sorprese. Pianificare in anticipo il versamento delle tasse consente di distribuire il carico fiscale nel corso dell’anno, senza gravare eccessivamente sul bilancio familiare o aziendale.

Infine, sfruttare ogni possibilità offerta dalle normative, dalle agevolazioni all’ottimizzazione del valore catastale, è fondamentale per ridurre il carico fiscale e gestire al meglio i propri immobili.

Leave a Reply